Posted on

August 14, 2024

by

Lei Guo

进一步降息或许是提升购买力、恢复消费者信心的关键。

根据今天发布的皇家地产房价调查报告,2024年第二季度,加拿大房屋的综合价格同比上涨了1.9%,达到了$824,300。尽管全国最贵的几个市场活动放缓,但全国房价环比仍上涨了1.5%。

“过去三个月清楚地表明,加拿大的房地产市场一直在寻找稳定的节奏,”皇家地产总裁兼首席执行官Phil Soper说道。“全国范围内,房价上涨的同时,成交量却下滑,这种现象确实罕见。唯一的好消息是,许多地区的库存水平显著上升,这是我们近年来离平衡市场最近的一次。”

Soper继续说道:“这一趋势在多伦多和温哥华这两个全国最大、最昂贵的市场尤其明显,尽管销量下降,但价格依然坚挺。当然也有例外,比如草原省份和魁北克,低库存和激烈竞争依然存在。”

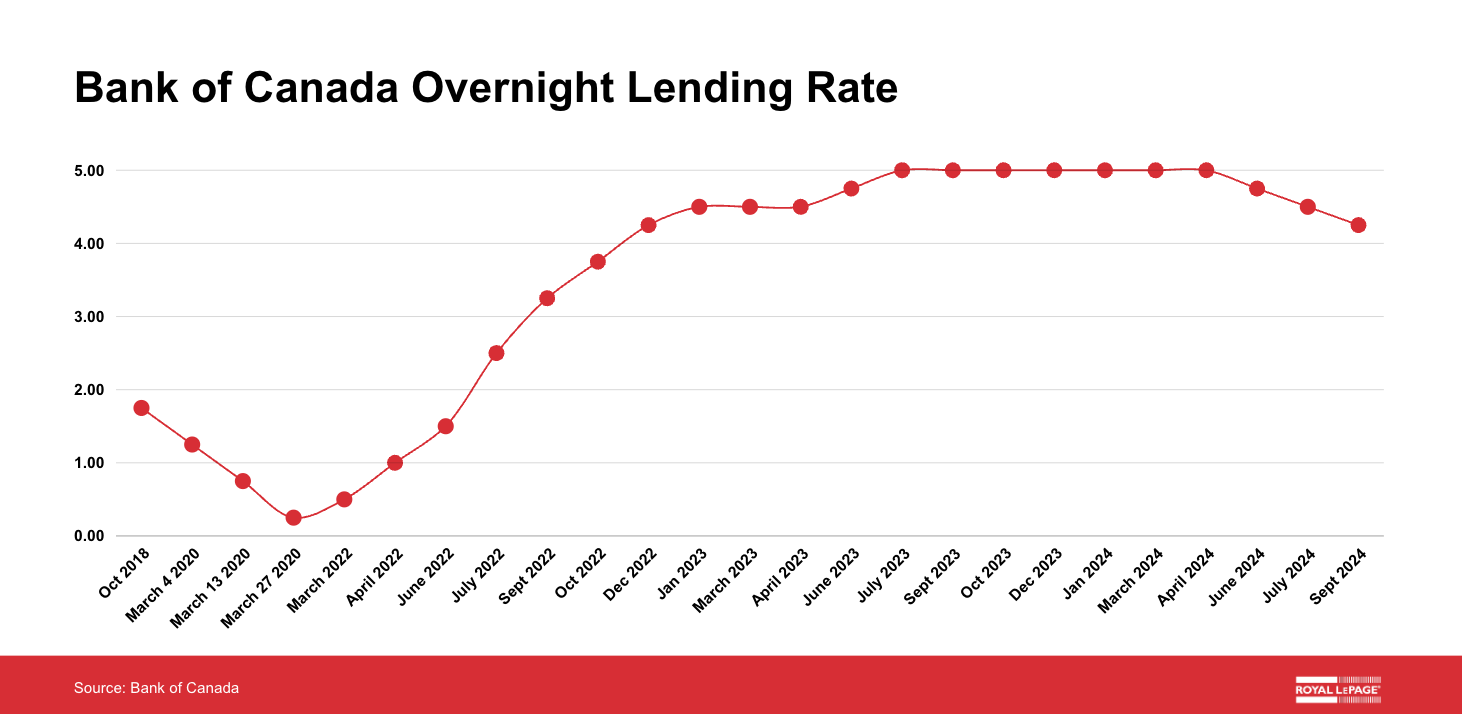

尽管加拿大央行在6月5日将隔夜拆借利率从5.0%下调至4.75%,但买家并没有如预期那样立即重返市场。

“今年春天,由于大家都在期待银行降息,一些买家赶在需求激增前抢先成交。然而,当6月初首次降息终于到来时,市场反应却很平淡,”Soper说道。

他补充说:“货币政策的变化会通过两种重要方式影响消费者行为。首先,降息意味着月供减少,让一些之前无缘市场的家庭有机会入场。其次,它会向观望中的买家传递一种信号,表明市场活动即将回暖。毫不意外的是,这次小幅降息并未显著改善购房负担能力。我们年初的研究表明,只有十分之一的潜在购房者会因小幅降息而被激励回到市场。而当利率降到一个实质性降低借贷成本的水平时,市场的表现应该会大不相同。”

根据皇家地产早些时候与Leger合作进行的一项调查,51%的观望买家表示,如果利率开始下降,他们会重新开始找房子。10%的人表示,25个基点的降幅足以让他们重返市场,18%的人在等待50到100个基点的降息,而23%的人表示需要超过100个基点的降息才会考虑重新开始寻找房产。

皇家地产全国房价综合指数由全国及地区64个最大的房地产市场的专有房产数据汇编而成。按房屋类型划分,全国独立屋的中位价格同比上涨2.2%,达到$860,600,而公寓的中位价格同比上涨1.6%,达到$596,500。按季度计算,独立屋的中位价格环比上涨1.8%,而公寓的中位价格环比上涨0.8%。这些价格数据涵盖了二手房和新建房,由加拿大领先的房地产评估公司RPS Real Property Solutions提供。

全国房屋综合价格仍远高于疫情前的水平。2024年第二季度,加拿大房屋综合价格较2019年同期上涨了30.8%。

“2024年标志着自疫情和疫情后反弹开始以来的第五个年头。虽然房价仍远高于2019年的水平,但五年间房价上涨了30%,或每年上涨6%,这已经接近加拿大住宅房产增值的长期正常水平。市场总会找到纠正错误的方法。”

通胀和利率

过去两年,由于利率上升的影响,全国住房市场的房价在小幅下降和上涨之间波动——但也有一些地区例外。随着加拿大央行小心翼翼地在降低关键利率和控制通胀之间寻找平衡,加拿大的一些住房市场已陷入停滞。

“在经历了两年高借贷成本的压制后,加拿大的房地产市场面临着积压的需求。虽然控制通胀至关重要,但持续的高利率增加了当买家最终回归时需求激增的风险。新家庭的形成和移民继续推动住房需求,突然的释放可能会造成市场的不稳定。这凸显了在控制通胀与经济活力之间找到平衡的必要性,”Soper补充道。

“值得注意的是,如果将高按揭利率本身对加拿大消费者物价指数的影响排除在外,目前的通胀率已经远低于2%的目标。”

根据加拿大统计局的最新报告,加拿大5月的通胀率上升至2.9%,高于4月的2.7%。剔除住房成本后,这一数字降至1.5%。

借贷成本增加导致新房建设放缓

借贷利率的上升不仅抑制了房地产市场的活动,也阻碍了新房的建设。依赖贷款的建筑商发现越来越难以为新项目融资,在我们的人口持续增长之际,加剧了全国住房短缺的问题。

“渐进式的降息可能会打破住房供应的瓶颈,”Soper表示。“降低利率不仅能让买家受益,还能激励建筑商,他们依赖借贷进行开发。这对满足我们不断增长的人口的多样化需求至关重要。我们需要为首次购房者、正在成长的家庭以及退休人士提供可负担的住房选择。逐步调整利率是实现一个平衡且包容的住房市场的关键。如果没有显著的供应增长,房价将继续上涨,这将影响到那些寻求拥有住房的人以及三分之一的加拿大租房者。”

加拿大按揭和住房公司(CMHC)报告称,5月全国新屋开工量较上月有所增加,结束了连续两个月的下降。在住房竞争依然非常激烈的温哥华,新屋开工量下降,而多伦多和蒙特利尔的开工量有所增加。尽管如此,新房建设的速度仍远低于满足需求所需的水平。

“加拿大的住房市场面临复杂的挑战。尽管提高利率对抗通胀至关重要,但它无意中扼杀了新住房供应的必要流动性。更高的借贷成本,加上建筑行业的劳动力短缺和材料价格上涨,使得开发商启动新项目在经济上变得不可持续。这就形成了一场完美风暴——我们的人口在稳步增长,但我们建造的房屋数量远远不能满足需求。这种情况迫切需要创新的解决方案,以确保加拿大人能够获得可负担的住房选择。”Soper总结道。